Биржевые фонды ETF позволяют инвестировать в пакеты ценных бумаг различных компаний и являются признанным в мире инструментом инвестора. Вероятно, самым лучшим на сегодняшний день. Появившись в 1990-е, через двадцать лет эти фонды докатились и до России: 2013 год отметился первым ETF на Московской бирже. А еще через пять лет там же появился российский аналог ETF, названный БПИФ.

Биржевые фонды ETF позволяют инвестировать в пакеты ценных бумаг различных компаний и являются признанным в мире инструментом инвестора. Вероятно, самым лучшим на сегодняшний день. Появившись в 1990-е, через двадцать лет эти фонды докатились и до России: 2013 год отметился первым ETF на Московской бирже. А еще через пять лет там же появился российский аналог ETF, названный БПИФ.

Что же лучше для российского инвестора? Для сравнения возьмем инструменты Мосбиржи (ETF и БПИФы) и фонды ETF, торгующиеся на Нью-Йоркской бирже NYSE. Хотя много биржевых фондов есть и на европейских биржах.

Российские инвестиционные фонды

Итак, российским инвесторам наиболее доступны биржевые фонды, представленные на Мосбирже:

- биржевые паевые фонды (БПИФы), основанные в России. Подробная статья о них здесь;

- Exchange Traded Fund или ETF (с англ. биржевой инвестиционный фонд).

ETF Мосбиржи юридически имеют иностранное происхождение, но часто считаются российскими. Почему? Дело в том, что компания FinEx, являющаяся российской в смысле людей, основавших компанию, а также русскоязычного сайта, зарегистрирована в Ирландии. На Мосбирже в данный момент торгуются 16 фондов ирландской FinEx (FXWO, FXIT, FXCN, FXUS и другие) и два фонда люксембургской ITI Funds (RUSE и RUSB). Актуальное количество БПИФ и ETF на Мосбирже можно найти здесь: https://www.moex.com/msn/stock-instruments

✅ Достоинства фондов, торгующихся на Мосбирже:

Рассмотрим эти позиции подробнее.

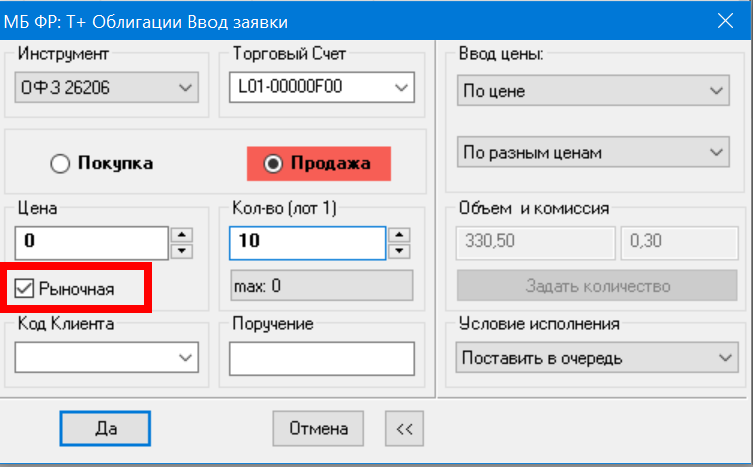

Простота покупки и доступность

Для инвестирования в БПИФы или ETF на Мосбирже потребуется брокерский счет, который можно очень быстро открыть у любого российского брокера. Стандартным торговым терминалом является Quik, который интуитивно понятен. Цена паев инвестиционных фондов не дороже нескольких тысяч рублей, а появившиеся в последний год БПИФ и вовсе устанавливают цену на уровне нескольких рублей за пай, что удобно для реинвестирования.

Кстати, если в одном лоте может содержаться 10, 100 или даже 1000 акций, то в случае инвестиционных фондов доступна покупка всего одного пая фонда. Кроме того, некоторые брокеры, как Тинькофф, предлагают клиентам операции со своими фондами без комиссий. Начинать инвестиции можно с нескольких десятков тысяч рублей, которых должно хватить для разностороннего портфеля.

Льготы и вычеты

Наличие льгот по налогам зависит от юрисдикции финансового инструмента. Биржевые ПИФы не уплачивают НДФЛ с дивидендов и купонных выплат по бумагам отечественных компаний, а ETF обязаны уплачивать. К примеру, SBMX (биржевой ПИФ на индекс Мосбиржи) не платит налог с дивидендов, а фонд на индекс РТС (FXRL) уплачивает с них 10% как ирландская компания. Российский брокер является налоговым агентом, который в большинстве случаев берет уплату налогов на себя.

Российский инвестор, покупающий ценные бумаги на российских биржах и паи открытых внебиржевых паевых фондов, также может оформить вычет за долгосрочное владение. Вычет предоставляется на следующих условиях:

- активы куплены не раньше 1 января 2014 года;

- период владения активами 3 года и более;

- лимит вычета — 3 млн. руб. за каждый год удержания

Получается, спустя 3 года владения ценными бумагами можно освободить 9 млн. руб. прибыли от налога на доходы и рост стоимости активов. Льгота не применяется для ETF, торгующихся на заграничных торговых площадках. Подробная статья про этот тип вычета тут. Кроме того, отдельно стоит выделить свежее положение о нулевой ставке НДФЛ по истечении 5-летнего периода.

Покупка на ИИС

Все биржевые фонды, обращающиеся на Мосбирже, можно приобрести через индивидуальный инвестиционный счет. Это, наверное, наиболее известная инвесторам льгота, реализуемая в виде особого типа брокерского счета (поэтому есть смысл выделить ее отдельно). Число открытых ИИС идет уже на миллионы. Льгота делится на два вида:

- тип А позволяет вернуть 13% от вложенных в инвестиционный счет средств в рамках 400 тысяч рублей в год;

- тип Б полностью освобожден от НДФЛ. Взносы до 1 млн. рублей в год

Но стоит иметь в виду, что американские биржевые фонды, представленные на сайте Санкт-Петербургской биржи, реально обращаются на внебиржевом рынке, поэтому инвестор не может использовать их на ИИС. Отдельная статья про них здесь.

Повышение диверсификации портфеля

Диверсификация — это разделение инвестиций по группам активов, по географическим регионам, отраслям промышленности и т.д. с целью снижения рисков. Кстати говоря, при внимательном рассмотрении эффект от диверсификации сильнее, чем простое усреднение результата ценных бумаг. Почему это так, смотрите тут.

На Мосбирже представлены фонды с активами российских, американских, европейских и азиатских компаний. Есть фонды для вложений в металлы, облигации федерального займа (ОФЗ), еврооблигации и другие активы. Разумеется, выбор скромнее, чем на американских биржах, но базовые финансовые инструменты присутствуют.

Страхование валютных рисков

На фоне ослабления рубля можно вложиться в долларовые финансовые инструменты. Такие активы есть в составе ETF на Мосбирже, например, еврооблигации в долларах (фонд FXRU) или облигации казначейства США (FXTB). Торгуются они как в рублях, так и в долларах. Результат данных ETF зависит в том числе от курсов валют. Каким образом?

При укреплении доллара по отношению к рублю инвестор получает доход от валютной переоценки. Иначе говоря, при слабом падении котировок в долларах и сильной девальвации рубля долларовый доход инструмента будет отрицательным, а рублевый положительным. Удерживая купленные паи больше 3 лет, можно пользоваться налоговыми льготами, рассмотренными выше.

Кроме того, в линейке FinEX есть два фонда с встроенным валютным хеджированием: FXRB и FXMM. Эти фонды торгуются только в рублях, но содержат привязанные к валюте активы: еврооблигации РФ и госдолг США.

Схема хеджирования описывается как комбинация противоположенных своп-контрактов по текущему (покупка валюты) и форвардному (ее продажа) курсу.

Говоря более просто, в этом случае укрепление рубля не будет приводить к снижению стоимости портфеля из-за переоценки валют. Срок контрактов для фондов выше 1 месяц и 1 день соответственно. Подробнее про хеджирование читайте здесь.

❌ Недостатки фондов на Мосбирже:

Высокие комиссии

Комиссионные издержки — это главный недостаток биржевых ПИФов и (хотя в меньшей степени) российских ETF. Минимальная комиссия за управление варьируется от 0,5% до 2% от годовой суммы чистых активов (СЧА), причем может быть заметно выше при малой капитализации фонда. Фонды, торгующиеся на американских биржах, взимают за обслуживание от 0,03%.

Издержки по налогам

Стандартная ставка для фондов, торгующихся на Мосбирже — 13% с прибыли, как с дивидендов, так и с роста стоимости. Если БПИФ с российскими активами освобожден от налогов, то при наличии в фонде зарубежных бумаг ситуация иная.

До июля 2019 для FXUS, FXIT действовала ставка 30% и лишь затем была снижена до 15%. Иначе говоря, по сравнению с американскими ETF (где при получении дивидендов американский брокер удерживает 10% налога, а остальные 3% российский инвестор оплачивает в ФНС) возникает переплата в 2%.

Но заметно хуже то, что в ситуации с БПИФ, инвестирующие в американские бумаги (SBSP, AKSP), налоговая ставка в настоящий момент составляет те же 30%.

Влияние управляющих компаний

Данная проблема свойственна БПИФам, но не ETF. По природе самого инструмента имеется ситуация, когда депозитарий, управляющая компания и маркетмейкер связаны единой структурой (например Сбербанком). В этом может быть некоторый плюс для инвестора: скажем, экономия на комиссиях и других расходах. Но одновременно появляется больше возможностей для манипуляций со стороны УК.

Ошибки в управлении фондами

К ним можно отнести некачественное отслеживание состава бумаг, неточности при копировании индекса (особенно если тот содержит сотни или даже тысячи позиций). Например, фонд может погашать паи, исходя из одних цен, а фактические сделки проводить уже по другим.

К тому же фонд может реинвестировать дивиденды не в момент получения (как учтено при расчете индекса), а спустя некоторое время. В результате отклонения от бенчмарка в документации БПИФ допускаются в диапазоне 5%, что примерно соответствует годовой доходности рынка акций.

Небольшая СЧА

Недостаточная сумма чистых активов часто приводит к тому, что фонды плохо следуют индексам. Низкая СЧА уменьшает доходы управляющих, которые в свою очередь повышают комиссионные. Если расходы на ведение фонда превышают доходы от комиссий, то его закрывают: поэтому показатель суммы под управлением важен для оценки фонда.

На иностранных биржах риском закрытия обладают фонды с десятками миллионов долларов (особенно если прежде этот показатель был заметно выше), в российских условиях фонду рекомендуется иметь не менее нескольких сотен миллионов руб.

Отсутствие дивидендных выплат

Все БПИФ реинвестируют дивиденды, как и почти все ETF на Мосбирже. В случае FinEX это объяснялось повышением налога на дивиденды с 9% до 13% несколько лет назад. БПИФ же наследники внебиржевых паевых фондов, которые дивиденды тоже не платили. Впрочем, есть отдельные исключения.

В целом, данный факт можно считать не недостатком, а просто особенностью российских фондов. Но в силу этой особенности инвестор может получить доход только при продаже фонда по более высокой, чем при начальной покупке, цене. Дивиденды же поступают на брокерский счет независимо от котировок.

Ограниченный выбор и дублирование

Для создания базового портфеля представленных на Мосбирже фондов достаточно. Но, к примеру, там нельзя сделать выбор между многими так называемыми факторными фондами: с акциями роста и стоимости, разной капитализации, на равновзвешенные индексы и др. Хотя их число скорее всего будет расти.

Ограничивает выбор и дублирование фондов, например, наличие нескольких БПИФ на индекс Мосбиржи. Последнее, видимо, было вызвано желанием ряда компаний “словить хайп” на новом рыночном инструменте. Наконец, многие БПИФ просто покупают зарубежные ETF, добавляя к ним свою комиссию – что тоже можно рассматривать как более дорогой дубликат, адаптированный для Мосбиржи.

|

Преимущества фондов Мосбиржи |

Недостатки фондов на Мосбирже |

|

|

Зарубежные инвестиционные фонды

Большинство ETF представлены на американских биржах, например, на Нью-Йоркской бирже NYSE. Продвигают их такие компании, как IShares, State Street, Vanguard, Invesco и другие.

✅ Достоинства иностранных фондов:

- Низкие комиссионные — 0,03-0,5% от суммы чистых активов в год у большинства крупных ETF. Более высокие комиссии редки и обычно связаны с бумагами развивающихся стран, а также с маржинальными фондами;

- Дивидендные выплаты осуществляют все американские ETF и часть европейских. Значит, держатель может рассчитывать на регулярный доход. Кроме того, американские ETF не уплачивают налоги с ценных бумаг компаний США;

- Американские ETF более точно отслеживают индексы, чем российские. Сказывается опыт и умение управляться с большими денежными потоками;

- У американских биржевых фондов отклонение рыночной цены паев от справедливой (т.е. суммарной стоимости бумаг, из которых состоит пай фонда) минимально. Спреды более низкие, в отличие от российских фондов;

- Средства инвесторов защищены. В США брокерские счета страхуются на сумму до $500 тысяч благодаря SIPC. Страховка выплачивается в случае банкротства брокера или отзыва у него лицензии. Страховая сумма для инвесторов, работающих с европейскими брокерами, составляет в среднем 20 тысяч евро. В России подобных гарантий государство не дает;

- На NYSE можно приобрести фонды с активами развитых и развивающихся стран из почти любых отраслей: нефтедобыча, строительство, энергетика, IT-сфера и т.д. Средняя стоимость пая всего несколько десятков долларов, реже 200-300$.

❌ Недостатки зарубежных ETF:

- Чтобы приобрести ETF, не торгующиеся в России, надо открыть счет у зарубежного брокера. Через российских брокеров они доступны только квалифицированным инвесторам;

- Часто высокие комиссии. Например Saxo Bank взимает 10 долларов за сделку, немногим меньше ряд доступных россиянам американских брокеров. Может быть комиссия 30-50 долларов за вывод средств. Но покупка иностранных ETF через отечественных брокеров тоже не дешева, к тому же есть и доступные зарубежные варианты: Interactive Brokers, Captrader;

- Отсутствие российских налоговых льгот на ИИС и ЛДВ, но не исключена возможность 5-летней льготы (см. ранее). Кроме того, нужно отчитываться перед ФНС. При большом количестве сделок или ежемесячных дивидендах придется потратить больше времени на декларацию;

- Вкладывая в ETF, не торгующиеся в России, стоит учитывать риски санкций: если иностранный брокер прекратит сотрудничество с гражданами РФ, придется перевести активы к другому брокеру. Как это сделать, см. здесь. При этом риск невозврата средств из зарубежного брокера очень невысок, так как это не в интересах российских властей

|

Преимущества ETF зарубежных бирж |

Недостатки ETF зарубежных бирж |

|

1. низкие комиссии за управление; 2. наличие дивидендных выплат; 3. высокая точность слежения за индексом; 4. мин. отклонение от справедливой цены пая; 5. защищенность инвестиций; 6. огромный выбор фондов, средняя стоимость пая несколько десятков долларов |

1. нужен зарубежный брокер или квал. статус;

2. часто высокие брокерские комиссии за сделку; 3. отсутствие / меньшее количество налоговых льгот; 4. санкционные риски (возможен вариант с переводом активов к другому брокеру); 5. для открытия счета рекомендуется сумма от 4-5 тысяч долларов |

Заключение

В результате ряда разнонаправленных факторов нельзя однозначно сказать, что либо российские, либо зарубежные фонды будут лучше для каждого инвестора без исключений. Кого-то может привлекать защита зарубежного брокерского счета и вариант хранения средств вне России, тогда как другие предпочитают российскую поддержку и возможность решать проблемы по российскому законодательству. Кому-то важнее глубоко диверсифицированный портфель, других больше привлекает налоговая льгота на ИИС. И т.д.

Если считать превосходство в комиссиях зарубежных фондов над российскими в среднем на 1%, то налоговая льгота в 13% будет отбиваться примерно 10-15 лет, что одновременно является средним инвестиционным горизонтом для многих инвесторов. И чем длиннее срок инвестиций, тем более выгодными становятся низкозатратные зарубежные фонды. Общая сравнительная таблица:

Анализ рынка акций СберБанка — это процесс изучения и оценки состояния фондового рынка, в особенности акций самого СберБанка и других активов, связанных с его деятельностью. Этот анализ проводится с целью предоставления инвесторам информации, которая поможет принимать обоснованные решения о покупке или продаже акций, а также оценивать потенциальную доходность и риски.

Как использовать анализ рынка акций СберБанка

- Для долгосрочных инвесторов: Основной акцент на фундаментальный анализ и макроэкономические факторы, позволяющие оценить долгосрочные перспективы компании.

- Для краткосрочных трейдеров: Технический анализ и прогнозы на краткосрочную перспективу помогут принимать решения для активной торговли.

Преимущества анализа рынка акций СберБанка

- Обоснованные решения: Использование аналитических данных помогает инвесторам делать обоснованные и взвешенные решения, снижая риски.

- Управление рисками: Понимание рыночной ситуации помогает избежать ненужных потерь, особенно в нестабильных условиях.

- Максимизация прибыли: Грамотно проведенный анализ позволяет находить лучшие моменты для покупки и продажи акций.

Добавить комментарий

Для отправки комментария вам необходимо авторизоваться.